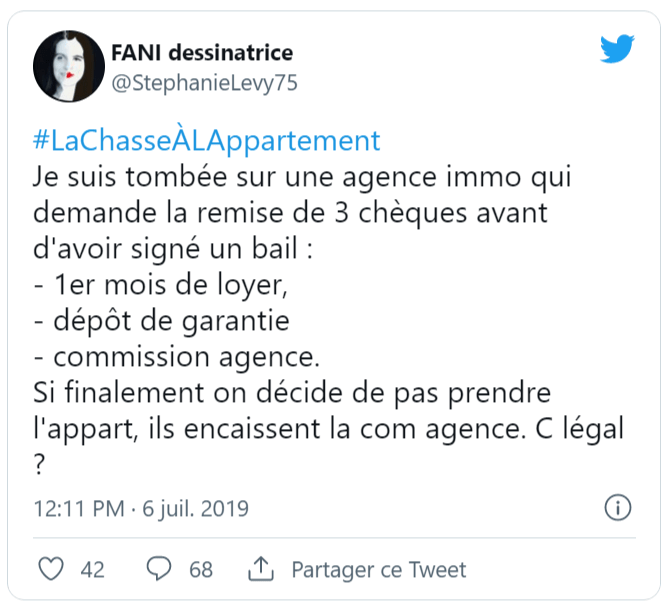

Comment fonctionnent les tranches d’imposition ?

Le calcul de l’impôt sur le revenu peut sembler compliqué au premier abord, mais il sera accessible à toute une fois le mécanisme compris. En sachant comment nos impôts seront déterminés, nous pouvons contrôler notre crédit d’impôt et prédite rapidement comment un investissement bancaire ou une augmentation de salaire affectera nos dépenses. C’est aussi l’occasion de satisfaire la curiosité de certains. Il suffit de maîtriser trois concepts pour déterminer notre fiscalité : le revenu imposable net (RNI), les tranches d’imposition (TMI) et les actions.

Revenu imposable net (RNI) pour le calcul de l’impôt sur le revenu : comment cela fonctionne-t-il ?

Avant d’examiner le taux utilisé pour déterminer la taxe, vous devez déjà savoir quel chiffre les autorités fiscales utiliseront dans le calcul. Ce numéro est RNI. En effet, il y a toujours une différence entre le salaire reçu (qui est indiqué dans la déclaration) et le calcul utilisé.

Par exemple, si vous percevez 20 000 € de revenus, la fiscale ne calculera pas l’impôt de 20 000 €. Il n’en conserve qu’une partie (18 000 €) pour déterminer la fiscalité. Nous distinguons donc entre le salaire déclaré (20 000 € ) et le salaire prescrit (18 000 €). Le caissier public estime que vous avez des dépenses pour aller au travail (voiture, repas, etc.) et ne veut pas vous imposer ces dépenses. Il les sort avant de vous mettre en place, c’est le principe des déductions.

Pour le salaire, une déduction avant impôt de 10 % s’applique (si elle vous semble insuffisante, vous pouvez déduire vos dépenses réelles à la place — déterminez 20 dépenses différentes que vous pouvez retirer de votre chèque de paie). Le revenu imposable net (RNI) correspond à « salaire — réduction de 10 % ». Sachez que pour chaque revenu déclaré (revenus provenant de produits bancaires, loyers perçus, etc.), il existe des déductions spéciales. Certaines retenues sont également facturées avant le calcul. Le principe est le même, le RNI est toujours « la somme de tous vos revenus, la somme de toutes les déductions ». Vous n’allez jamais subissent l’impôt sur le revenu reçu en totalité, les déductions sont toujours prises en arrière.

Comment fonctionnent les tranches d’imposition marginales et échelles dans le calcul ?

Le revenu imposable net est soumis à un certain taux pour déterminer l’impôt à payer. L’échelle est indiquée en dessous du taux, qui va de 0 à 45 % selon le montant RNI. Ces cinq taux sont des tranches d’imposition marginales (TMI). Par exemple, si mon revenu imposable est de 8 419 € comme dans ma déclaration de revenus précédente, le TMI est de 0 %.

Les tranches d’imposition marginales 2021

| Revenu imposable net | Taux d’imposition |

| De 0 € jusqu’à 10084 € | 0 % |

| De 10 084 € à 25 710 € | 11 % |

| De 25 710 € à 73 516 € | 30 % |

| 73 516 € à 158 122 € | 41 % |

| Plus de 158 122 € | 45 % |

Attention à la grosse erreur de ne pas commettre… cette échelle est progressive ! Cela signifie que nous allons utiliser l’échelle d’incrément l’une après l’autre. Imaginons un RNI de 15 000 euros. La taxe ne sera pas de 15 000* 11 % ? Le contribuable paie 0 % entre 0 et 10 084 € et 11 % entre 10 084 € et 15 000 €. Soissons la taxe : 10084* 0 (15 000 — 10 084) * 11 %.

La différence fiscale n’est que de 87 €. C’est tout à fait normal parce que j’ai appuyé le changement, un très faible pourcentage du revenu imposable est le taux le plus élevé. Il n’est pas important de se prémunir contre la montée de la TMI ou de la craindre

Le TMI permet en fait certaines décisions l’anticipation rapide de l’effet fiscal. La limite de ce type de pensée se produit lorsque vous passez à une autre fourchette ; cependant, modifier le TMI n’est pas grave et ne modifie pas énormément la taxe. En outre, comment calculer le taux de revenu impayé — tranche d’imposition marginale ?

Comment fonctionne le calcul des impôts avec les parts sociales et le quotient familial ?

En effet, les autorités fiscales attribuent plusieurs parts à chaque ménage : il s’agit du quotient de la famille. Une seule personne détient une part. Les deux hommes en ont deux. Avec l’ajout d’enfants, vous gagnez la moitié des actions ou des actions parfaites. Des situations particulières peuvent nous amener à en avoir (élever un enfant seul à 5 ans, vétéran…)

Soyez très attentif, le partage des partages n’est peut-être pas logique et il est conseillé de bien utiliser la table.

À titre d’exemple, c’est presque impossible estimer le quotient d’une personne vivant seule avec un enfant :

— Si cette personne vit en cohabitation : 1,5 part ;

— S’il est divorcé et vit seul : 2 parts ;

— Si veuve : 2,5 parts.

Cela provient des moitiés supplémentaires des parts de ceux qui vivent seuls. La situation est très importante et il est recommandé de vérifier soigneusement le quotient familial plutôt que de l’évaluer par tête.

Concrètement, comment cette variable affecte-t-elle le calcul ?

Théoriquement, l’échelle des tranches que nous avons vues était égale à la proportion. En réalité, il est multiplié par le nombre d’actions avant que le RNI n’y entre. Deux actions par exemple doublent les échelles observées précédemment. La fourchette de 0 % va de 0 à 20 168 € au lieu de 0 à 10 084 €. Nous pouvons alors passer beaucoup plus de RNI à 0 % et beaucoup plus à 11 % avant d’atteindre la tranche de 30 % (deux fois plus si deux actions, trois fois plus si trois actions, etc.).

Nous pouvons comprendre pourquoi les actions de croissance entraînent une baisse des impôts : plus de revenus imposables vont aux taux bas. En pratique, c’est assez pénible de devoir multiplier les lots 2 ou 1,5 et qu’il y ait une échelle différente pour chaque situation familiale. Pas de problème, le calcul est une façon beaucoup plus simple de terminer.

Les contributions fiscales permettent une fiscalité plus fluide. Cela explique pourquoi les packs et le mariage peuvent parfois faire baisser les impôts : si les deux contribuables partagent le même RNI, rien ne change, mais si les TMI sont différents, la taxe commune est plus faible. Le conjoint, situé dans la branche supérieure, voit une partie de son revenu passer au TMI faible de son conjoint en fusionnant. Une augmentation des parts à la naissance des enfants entraînera également une péréquation significative et un avantage fiscal de plusieurs centaines d’euros.

Comment calculer plus facilement la taxe en détail ?

Il est vrai que dans la vie de tous les jours, les étapes détaillées n’ont pas beaucoup d’importance que la culture générale. En revanche, il est essentiel de connaître le TMI lorsque vous envisagez un nouvel investissement et tout bon gestionnaire de patrimoine a tendance à l’évaluer avant tout conseil.

Ainsi, deux conseils beaucoup plus simples vous permettent de calculer rapidement la taxe :

— Utiliser rapidement formule de comptabilité fiscale pour comprendre le TMI et vos impôts.

— Utilisez le simulateur Excel gratuit. Un fichier Excel qui vous permet d’effectuer des tests rapidement : il suffit d’indiquer votre situation familiale, votre revenu imposable et l’impôt est automatiquement calculé.

Le calcul de la taxe est encore plus compliqué avec la remise et les plafonds

En fait, nous avons laissé de côté quelques aspects. Premièrement, si le résultat fiscal à la fin des trois phases tombe en dessous de certains seuils, les autorités fiscales appliquent le rabais pour exonérer les ménages à faible revenu. Le résultat du calcul figure sur votre déclaration de revenus, mais le Trésor public déduit l’escompte avant de payer.

Enfin, si vous avez tenu jusqu’à la fin sans migraines, sachez qu’en réalité l’administration fiscale effectue deux calculs pour les couples avec plus de 2 parts et les célibataires, avoir plus d’une part. Le fisc estime que les contributions fiscales ne devraient pas faire baisser les impôts des ménages d’une manière trop importante. Il a donc introduit un plafonnement du quotient familial.

En bref, l’avantage fiscal de la prise en compte des stocks est plafonné. En réalité, le premier calcul se fait comme on le voit avec le lissage de l’échelle en fonction des parts. Un autre calcul est effectué sans égalisation (les actions ne jouent plus et l’impôt explose), avec une déduction du plafond du bénéfice par action. La fiscale conserve un calcul qui est en sa faveur. Parmi les deux résultats, c’est celui qui génère le plus d’impôts sur un ménage préservé.